-

℃ 11 تركيا

-

3 أبريل 2025

رحمي كارا يكتب: هل يتحسن الاقتصاد التركي بعد رفع سعر الفائدة؟

رحمي كارا يكتب: هل يتحسن الاقتصاد التركي بعد رفع سعر الفائدة؟

-

24 يونيو 2023, 3:57:23 م

- تم نسخ عنوان المقال إلى الحافظة

أقدم البنك المركزي التركي على رفع كبير لأسعار الفائدة، ما يدل على عزمه التحول إلى السياسات الاقتصادية التقليدية لمواجهة ارتفاع معدلات التضخم في البلاد.

وأعلنت "لجنة السياسات النقدية" عن زيادة معدل الفائدة (على عمليات إعادة الشراء "الريبو" لأجل أسبوع) من 8.5% إلى 15%. وبذلك تكون اللجنة قد قررت الشروع في تدابير التشديد النقدي، للانخراط في مسار الحدِّ من التضخم في أسرع وقت ممكن، وتثبيت توقعات التضخم، والسيطرة على الانفلات في سلوك التسعير.

وقد أوضحت اللجنة أنها ستحدد معدلات الفائدة، وفقاً لما تقتضيه التدابير التي تُنشئ الظروف النقدية والمالية اللازمة لكبح مسار الارتفاع في المعدل الأساسي للتضخم، والوصول بنسبة التضخم إلى الهدف الموضوع عند 5% على المدى المتوسط. وتنوي اللجنة تعزيز التشديد النقدي بالقدر المطلوب وفي الوقت المناسب، وبطريقة تدريجية، حتى تتمكن من تحقيق تحسن كبير في معدلات التضخم.

ومن المتوقع أن تعزز تدابير التشديد النقدي من فاعلية السياسة النقدية. ومن أجل الحفاظ على استقرار الأسعار على المدى الطويل، سيواصل البنك المركزي التركي دعمَ الاستثمارات الاستراتيجية التي تحسِّن من رصيد الحساب الجاري. وستعمل لجنة السياسات النقدية كذلك على تخفيف أدوات الاحتراز الكلي والجزئي الحالي وتحسينها، لزيادة المرونة الوظيفية لآليات السوق، وتعزيز الاستقرار المالي الكلي. وستكون عملية التخفيف تدريجية، وتسترشد بتحليلات التأثير. واللجنة عازمة على مواصلة اتخاذ القرارات في سياق شفاف، وقابل للتوقع، وقائم على البيانات.

التخلي عن سياسة الفائدة المنخفضة

عمد الرئيس التركي رجب طيب أردوغان إلى تجديد فريقه المالي بعد انتصاره في انتخابات مايو/أيار، واستعان بشخصيات اقتصادية بارزة مثل محمد شيمشك، وزير المالية الجديد، وحفيظة غاية أركان، التي صارت أول امرأة تتولى رئاسة البنك المركزي التركي.

وُصفت التعيينات بأنها علامة على تغيير تركيا لمسارها الاقتصادي، والتخلي عن المسار غير التقليدي الذي استند إلى اعتقاد مفاده أنه يمكن محاربة التضخم بخفض أسعار الفائدة.

وفي 22 يونيو/حزيران، رفع البنك المركزي التركي معدلَ الفائدة إلى 15% بعد عامين تقريباً من اتباع سياسات التخفيض في أسعار الفائدة. وقررت لجنة السياسات النقدية يوم الخميس 22 يونيو/حزيران في اجتماعها الأول برئاسة حفيظة أركان، أن تتحول إلى سياسة التشديد النقدي برفع معدل أسعار الفائدة من 8.5% إلى 15%. ومع ذلك، فإن هذه الزيادة جاءت أقل بكثير من الزيادة إلى نسبة 20% التي توقعها كثير من الاقتصاديين.

بهذا القرار ضاعفت تركيا أسعار الفائدة تقريباً في سياق جهودها لمكافحة التضخم المتفشي، وجذب الاستثمار الأجنبي، وهي التدابير التي وُصفت بأنها عدول واضح عن التوجه الاقتصادي القديم الذي اعتمد على إبقاء أسعار الفائدة منخفضة.

رفعت تركيا أسعار الفائدة للمرة الأولى منذ عام 2021، وتعهدت بالعودة إلى "نظام الصرف الحر للعملة الأجنبية" مع انصراف القيادة الاقتصادية الجديدة للبلاد عن السياسات التي أدت إلى ارتفاع التضخم وفرار المستثمرين.

المؤشرات بعد رفع أسعار الفائدة

على الرغم من أن الزيادة المقررة في أسعار الفائدة كانت كبيرة، فإن المستثمرين كانوا يتوقعون أن يرفع البنك المركزي التركي معدل الفائدة أكثر من ذلك، ومن هنا جاءت تداعيات القرار على السندات التركية.

ارتفعت مقايضات التخلف عن سداد الائتمان في تركيا (CDS) -أي تكلفة التأمين على الديون من مخاطر العجز عن السداد- من 36 نقطة أساس إلى 529 نقطة أساس، بعد رفع سعر الفائدة بنسبة أقل من المتوقع.

وانخفضت الليرة التركية انخفاضاً قياسياً أمام الدولار يوم الخميس، 22 يونيو/حزيران بعد أن رفع البنك المركزي أسعار الفائدة بمعدل أقل من توقعات الأسواق. وتراجعت قيمة الليرة بنسبة 5.47%، وبلغ سعر الشراء لدولار أمريكي واحد 24.55 ليرة.

من جهة أخرى، ارتفع مؤشر الأسهم الرئيسي لأكبر 100 شركة في بورصة إسطنبول بنسبة 3.7%، مدفوعاً باستفادة المصدِّرين من تراجع قيمة العملة.

وتعهد البنك المركزي التركي بمزيدٍ من تدابير التشديد، لكنه أكد أن الخطوات المستقبلية ستكون تدريجية بما يتماشى مع توجيهات وزير الخزانة والمالية محمد شيمشك..

لماذا هذا الانخفاض في الليرة التركية بعد قرار سعر الفائدة الأساسي ومستقبل الاقتصاد التركي؟

جاءت زيادة الفائدة بنسبة 6.5% أقل من توقعات السوق، مما أسفر عن حركة سريعة في أسعار صرف العملات الأجنبية. فبعد الإغلاق عند 24.9 ليرة مقابل الدولار يوم الخميس، 22 يونيو/حزيران، استقر سعر صرف الدولار عند 25 ليرة بعد بلوغه 25.8 ليرة في آخر أيام التداول بالأسبوع.

الليرة التركية

ورغم زيادة سعر الفائدة الأساسي، يُمكن شرح انخفاض الليرة التركية على النحو التالي:

- جاء رفع سعر الفائدة أقل من توقعات السوق.

- التوجيهات الشفهية من البنك المركزي لا تزال أقل من توقعات السوق.

- لا يزال سعر الفائدة الأساسي مُتخلِّفاً عن معدل التضخم -رغم الزيادة.

- التحول إلى نموذج سعر الصرف الذي يحدده العرض والطلب في السوق الحرة، بدلاً من تقييد سعر الصرف بالتدخلات.

- تحديد معدل لسعر الصرف يمكنه تلبية احتياجات أسعار الصرف لدى قطاعات مثل التصدير والسياحة.

- تحديد سعر الصرف عند معدل يمكنه جذب المزيد من الاستثمارات الخارجية.

ليست الفائدة مجرد وحدة قياس أو مؤشر مادي، بل هي مؤشر كذلك على أن الإدارة الاقتصادية تتعامل مع سياستها الاقتصادية بنهجٍ عقلاني، ومؤشر أيضاً على قدرتها على اتخاذ إجراءات لتوجيه المسار. وبناءً عليه، يتم قبول زيادات سعر الفائدة الأساسي كمؤشر على عودة السياسات الصحيحة. ولكن بعد بلوغنا للمرحلة الحالية، لن تعني هذه الخطوة الكثير في حال عدم دعمها بإصلاحات هيكلية. ويجب تنفيذ الإصلاحات من خلال برنامج لتفادي حدوث ذلك. وسيكون التصرف الحكيم هو زيادة أسعار الفائدة تدريجياً، إلى جانب برنامج قوي للإصلاح الهيكلي. ولا شك أن الإعلان عن وجود زيادة مستقبلية مرفقة بإصلاحات هيكلية، وأن رفع الفائدة سيستمر تدريجياً حتى يتراجع التضخم، هي أمور ستعود بنتائج إيجابية للغاية.

ويمكن أن تعود المؤشرات الأساسية، مثل التضخم والنمو وعجز الحساب الجاري، إلى طبيعتها في غضون عامين أو ثلاثة من خلال اتباع الممارسات والسياسات الاقتصادية الصحيحة. ولن تظهر الآثار على بيانات السوق الكلية بين ليلةٍ وضحاها بالطبع. لكن السياسة الاقتصادية الصبورة، والمستقرة، والقائمة على الثقة ستُنتج النتائج المرجوة بمرور الوقت.

الفريق الاقتصادي الجديد وآفاق التوقعات

يتولى تدابير العودة إلى القواعد الاقتصادية التقليدية محمد شيمشك، وزير المالية الذي عينه أردوغان، والذي شغل من قبل منصب نائب رئيس الوزراء ووزير المالية بين عامي 2009 و2018، ويحظى باحترام المستثمرين في داخل البلاد وخارجها. ويبدو أنه بعد الاتهامات لأردوغان بالسيطرة المشددة على البنك المركزي التركي خلال السنوات القليلة الماضية، فإن الرئيس التركي بات مستعداً للسماح لصانعي السياسة النقدية بمزيد من الاستقلال في القرارات، على الأقل في الوقت الحالي.

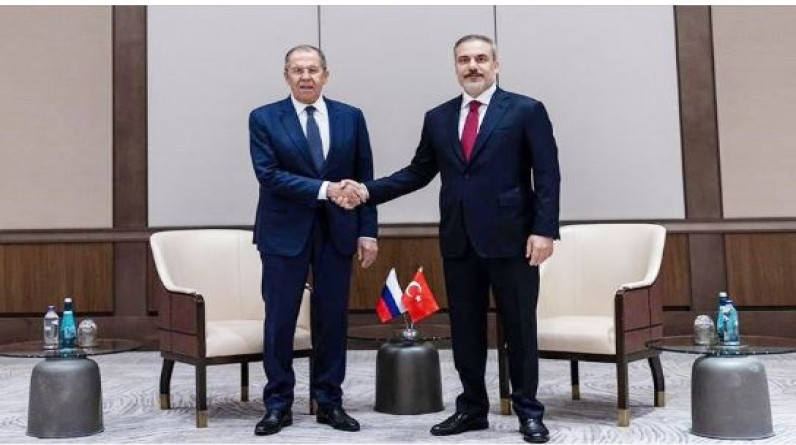

وزير المالية التركي محمد شيمشك/ رويترز

قال أردوغان في منتصف يونيو/حزيران إن معارضته لرفع أسعار الفائدة لم تتغير، لكنه سيلتزم بقرارات شيمشك، الرامية إلى خفض التضخم.

من جهة أخرى، تقتضي إعادة الاقتصاد التركي إلى مساره الصحيح إجراءَ عدة تغييرات. فالمشكلة لا تقتصر على انخفاض الليرة إلى أضعف مستوى لها على الإطلاق مقابل الدولار، بل اتسع كذلك عجز الحساب الجاري التركي أكثر من توقعات السوق في الأشهر الأخيرة، واعتمدت الحكومة على السحب من الاحتياطيات الرسمية، فانخفض رصيدها بأكثر من 8 مليارات دولار في أبريل/نيسان وحده.

في غضون ذلك، أعرب كثير من الخبراء عن ثقتهم بقادة السياسة النقدية الجدد في تركيا وتفانيهم في العمل على رفع أسعار الفائدة وتهدئة التضخم، إلا أن آخرين زعموا أن سلطة أردوغان على الحكومة تمنحه القدرة على تغيير المسار فجأة إن أراد ذلك.

خارطة طريق الاقتصاد التركي

وأكد شيمشك أن تركيا ليس لديها خيار سوى العودة إلى القواعد العقلانية لإدارة الاقتصاد، وقال: "الاقتصاد التركي القائم على القواعد، والقابل للتنبؤ، سيكون المفتاح لتحقيق الازدهار المنشود".

وشدد شيمشك على أهمية الانضباط المالي، وتخفيض التضخم إلى أقل من 10%، للنمو الاقتصادي، وأوضح أن بلوغ الاستقرار المالي الكلي سيكون من الأولويات.

قال شيمشك إن الغاية الرئيسية هي زيادة الرفاهية الاجتماعية، وبناء على ذلك، أوضح أن خطة الاقتصاد التركي ستقوم على القواعد التالية:

– التزام الشفافية، والاتساق، والقابلية للتنبؤ، وامتثال المعايير الدولية ستكون مبادئنا الأساسية في الفترة المقبلة.

– سنبدأ الدراسات متوسطة المدى لبرنامجنا دون إضاعة الوقت؛ وأهدافنا الرئيسية: إرساء الانضباط المالي، واستقرار الأسعار لتحقيق الارتفاع المستدام في معدلات النمو.

– من الأهمية بمكان لبلدنا خفض التضخم إلى رقم أقل من 10% على المدى المتوسط، لزيادة القدرة على التنبؤ في جميع القطاعات الاقتصادية؛ وتسريع التحول الهيكلي الذي سيقلل من عجز الحساب الجاري.

– بالإضافة إلى تنفيذ هذه السياسات المالية والإصلاحات الهيكلية، ستكون أبرز سياساتنا هي دعم المصرف المركزي في تدابير مكافحة التضخم.

توقعات الاقتصاد في الأيام القادمة

يحتاج السوق بالطبع إلى الانتظار بعض الوقت قبل أن يشهد أن تدفقات واسعة النطاق، واستثمارات طويلة الأجل. ويرتبط بناء الاحتياطيات ارتباطاً مباشراً بالسياسات النقدية التي تنفذها الإدارة الاقتصادية.

يُذكر أن شهور الصيف تكون فيها فاتورة الاستيراد منخفضة نسبياً، ويرتفع التمويل مع زيادة عائدات السياحة. ومن ثم، إذا أُحسنت إدارة التوقعات الاقتصادية، وزاد تدفق الأموال من الخارج، فإن هذه الأمور ستقدم فرصة سانحة لتعزيز الاحتياطي النقدي للبلاد، وإن كانت نسب الاحتياطي في تركيا ستبقى منخفضة بالقياس إلى كثير من المعايير الدولية.

أما إذا استمر التوسع في الإنفاق العام، فسيكون لذلك مخاطر كبيرة على فاتورة الاستيراد. وإذا لم تُعزز الاحتياطيات بالقدر الكافي، فستعجز الحكومة عن اتخاذ الخطوات اللازمة لمسايرة التوقعات. وإذا تضررت الثقة، فسينشأ عن ذلك أزمة كبيرة في القدرة على موازنة هذه الواردات حين تزداد فاتورة الاستيراد مرة أخرى بعد أكتوبر/تشرين الأول ونوفمبر/تشرين الثاني، وانخفاض الدخل السياحي في تركيا. ولهذه الأمور كلها، فإن الأشهر القادمة حرجة للغاية

خميس, 03 أبريل 2025

خميس, 03 أبريل 2025

خميس, 03 أبريل 2025

خميس, 03 أبريل 2025

جمعة, 08 أكتوبر 2021

جمعة, 08 أكتوبر 2021

اثنين, 21 يونيو 2021

اثنين, 21 يونيو 2021

سبت, 18 سبتمبر 2021

سبت, 18 سبتمبر 2021

خميس, 30 سبتمبر 2021

خميس, 30 سبتمبر 2021

اثنين, 01 نوفمبر 2021

اثنين, 01 نوفمبر 2021

سبت, 22 فبراير 2025

سبت, 22 فبراير 2025

اثنين, 12 فبراير 2024

اثنين, 12 فبراير 2024

تابعنا على تليجرام

تابعنا على تليجرام  تابعنا على واتساب

تابعنا على واتساب