-

℃ 11 تركيا

-

23 فبراير 2025

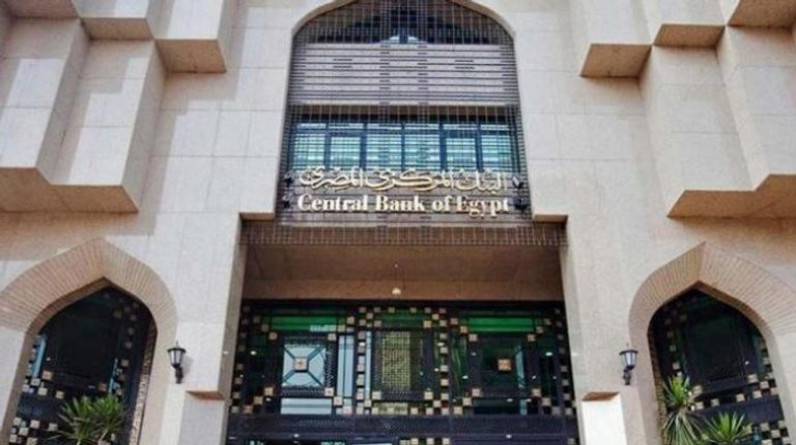

ببساطة.. كيف يؤثر رفع سعر الفائدة في مصر على الاقتصاد والمواطن؟

ببساطة.. كيف يؤثر رفع سعر الفائدة في مصر على الاقتصاد والمواطن؟

-

27 أكتوبر 2022, 9:58:57 ص

- تم نسخ عنوان المقال إلى الحافظة

حالة من الترقب تسود الشارع المصري بعد قرار البنك المركزي صباح اليوم الخميس، رفع أسعار الفائدة بواقع 200 نقطة أساس، وسط تساؤلات عن ما سيحدث في أسعار السلع والوضع الاقتصادي بشكل عام.

وحدد قرار لجنة السياسات النقدية بالبنك المركزي المصري سعر الفائدة على الإيداع والاقراض عند 13.25% و14.25% على الترتيب، وتم رفع سعر الائتمان والخصم إلى 13.75%.

وفاجئ البنك المركزي المصري السوق بقرار رفع أسعار الفائدة بعد أيام من مؤتمر مصر الاقتصادي الذى تحدث خلاله محافظ البنك المركزي المصري حسن عبدالله عن مرونة سعر الصرف المصري، وهو أحد مطالب صندوق النقد الدولى للحصول على تمويل جديد.

ماذا يعني قرار رفع سعر الفائدة ؟

قرار رفع سعر الفائدة هو أحد الإجراءات التي تتخذها البنوك المركزية وتستخدمها الحكومات لمواجهة الارتفاع أسعار السلع والخدمات "التضخم".

وللقرار عدة إيجابيات وسلبيات على الاقتصاد بشكل عام، ما يدفع الحكومات لدراسة الأمر جيدا قبل اتخاذ أي قرار برفع سعر الفائدة أو خفض سعر الفائدة حيث أنه يؤثر بشكل مباشر على الاستثمارات ومستوي الإنفاق .

ولقرار رفع سعر الفائدة عدة تأثيرات، فهو يعني ارتفاع تكلفة الإقراض، وهو ما يعني أن المستثمر الذى يرغب في الحصول على قرض يدفع فائدة أعلى وتكلفة أعلى مقابل الحصول على التمويل المطلوب.

رفع سعر الفائدة والتضخم

يؤدي رفع سعر الفائدة إلى تقليل الطلب على أغلب السلع، نتيجة لامتصاص السيولة من السوق لصالح البنوك، ما يخفض الطلب على أغلب السلع ويؤدي إلى تأجيل قرارات الشراء لبعض الوقت.

كما يؤدي قرار رفع سعر الفائدة إلى قيام المواطنين المالكين لسيولة مالية إلى إيداعها في البنوك لتحقق لهم عائد مرتف ، وعادة في الحالة المصرية يلجأ الكثير من أصحاب المعاشات، وغيرهم إلى إيداع أموالهم في البنوك لتحقيق عائد مناسب يكفي لاحتياجاتهم، وبالتالي قرار رفع سعر الفائدة يعني عائد أكثر لهؤلاء المدخرين.

أيضا، يؤدي قرار رفع سعر الفائدة إلى سحب السيولة الزائدة من السوق نتيجة إلى قيام المواطنين بادخار أموالهم في البنوك، للاستفادة من الفائدة المرتفعة.

كيف يؤثر سعر الفائدة على الاقتصاد؟

يؤدي رفع سعر الفائدة إلى، تراجع الطلب على الاقتراض، وزيادة الودائع في البنوك، وقد يؤدي إلى إبطاء معدلات النمو، وتراجع الاستثمار المباشر، وانخفاض وتقليل الإنفاق.

سبت, 22 فبراير 2025

سبت, 22 فبراير 2025

سبت, 22 فبراير 2025

سبت, 22 فبراير 2025

جمعة, 08 أكتوبر 2021

جمعة, 08 أكتوبر 2021

اثنين, 21 يونيو 2021

اثنين, 21 يونيو 2021

سبت, 18 سبتمبر 2021

سبت, 18 سبتمبر 2021

خميس, 30 سبتمبر 2021

خميس, 30 سبتمبر 2021

اثنين, 01 نوفمبر 2021

اثنين, 01 نوفمبر 2021

سبت, 22 فبراير 2025

سبت, 22 فبراير 2025

اثنين, 12 فبراير 2024

اثنين, 12 فبراير 2024

تابعنا على تليجرام

تابعنا على تليجرام  تابعنا على واتساب

تابعنا على واتساب